こんにちは、元公務員のシュンです!

いつも当ブログをご覧いただき感謝しております。ありがとうございます!

今回は、公務員は投資をやっても問題はないのか?をテーマに書いていきます。

(銀行の金利は完全に終わっていて、国家財政を考えれば年金や退職金も当てにできないから)自分で株・仮想通貨・為替(FX)などをやって稼いでいきたいと思われている公務員の方は多いと思いますし、むしろ非常に真っ当な考え方だと思います。

その一方、副業禁止規定や倫理規定に引っかからないのか、また稼いだ額が職場にバレないかといったことが気になる方もいるかもしれません。

その点について以下で解説をしていきます。

【結論】株もFXも仮想通貨も何ら問題ない

やってる人は皆やってるし、僕もやっていた

まず結論から言うと、公務員が金融商品への投資を行うことは何ら問題ありません。

僕は県庁時代の10年で、株によって200~300万円程度のリターンは得ていましたし、黒田バズーカのタイミングを利用してFXで1000万円以上稼いでいた先輩も二人ほど知っています。

そもそも、自分が得たお金を、自分の頭で考えて運用することについてごちゃごちゃ言われる筋合いなどありませんよね。

ちなみに僕が県庁時代に出向していた銀行では、FXは禁止、株式は事前報告制でした。これは、FXで大損こいたのを銀行のお金で流用する可能性があるとか、インサイダー取引を防ぐといった観点からであり、少し特殊ですね

ただ、仕事で知り得た企業の裏情報に基づくインサイダー的な取引をするみたいなのはダメです。

あくまで自分の予想に基づき、自らで判断をして投資を行う、いわゆる一般的な投資なら全く問題ないということです。

以下では問題がない理由について、法的な観点から詳しく分析していきます。

公務員の株式等の投資は法律上問題無し。しかし注意点も。

国家・地方公務員とも、投資は法律上問題なし

公務員の投資の是非について問題が起こり得るとすれば、副業禁止規定、倫理規定ということになります。

まず、副業禁止規定については、国家公務員法103・104条と地方公務員法38条に書いてあります。

条文までは抜粋しませんが、要は、報酬をもらって事業に従事する(一般的にイメージする副業)とか営利企業を営むことが禁止されている条文であり、資産運用の禁止については述べられていません。

次に、倫理規定については、国家公務員倫理法7~9条に規定があり、本省審議官以上の職員(指定職)は前年の株取引等やその所得について報告せよというものがあります。

これに該当するのは本当に幹部の方だけであり、また報告すればいいわけであって禁じられているわけではありません。(主にインサイダー的な要素を見抜くための規定でしょう)

地方公務員に倫理法はありませんが、国に準じるケースが多いため、幹部への報告義務を課しているところはあるかもしれません。

なお、上記法律にかかわらず、地方公務員の場合は自治体独自で細かく規則で縛ることも可能です。

その点どうしても気になる方は、自分の自治体の規定を確認しておきましょう。

ただ、国家公務員倫理法の報告規定に類するものはあったとしても、株やFXを指定して禁止しているところはまず無いでしょうね。

職務専念義務違反に該当する可能性はあり

国家公務員法101条と地方公務員法35条には職務専念義務の規定があります。

要は、ちゃんと仕事しろよなってことが書いてあります。

例えばFXに夢中になって、机でコソコソとスマホを見ていたり、トイレに籠っているといったようなことがバレれば懲戒くらう可能性がありますよってことです。

まぁ、当たり前ですよね。

とは言っても、お金が絡むとその動きが気になるというのが人の常です。

ですから、心理的余裕を持つために、余剰資金でやるというのはもちろんのこと、デイトレーダー的なことはやめておくことをオススメします。

(ちなみにFXで1000万近くリターンを得た方たちは完全なスイングトレードで、ほとんどの時間は放置するタイプでした)

全然余談ですが、仕事をきちんとしていないという意味での職務専念義務違反らしき人ってたくさんいますけどね(笑)

特に県庁の出先の事務の人とかにめっちゃいます。

株やFXなどの投資は職場にバレるのか?

投資をする自体は問題でないとは言っても、取引していることを職場に秘密にしておきたいという方もいると思います。

ここでは、いくら稼いだとしても職場にバレることはないのかという点について考えていきます。

株もFXも仮想通貨も、バレないようにする方法がある

株もFXも仮想通貨も、全てバレうるものの、バレない方法がきちんと存在しているというのが結論です。

どうやればバレないかというのをまとめたものは以下です。

| 株(特定口座源泉徴収あり) | バレない |

| 株(特定口座源泉徴収なしor一般口座) | 申告時に住民税の納付方法で「自分で納付」を選択すればバレない |

| FX・仮想通貨 | 申告時に住民税の納付方法で「自分で納付」を選択すればバレない |

これから投資をやりたいという人にとっては難しいと思うかもしれませんが、手続きとしては全部簡単です。

以下でそれぞれ解説していきます。

株の場合

株を始める場合、証券会社登録の際に以下の3つの口座のどれかをチョイスすることになります。

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

どの口座を選択するかによって職場にバレうるかどうかというのが変わってきます。

その点をまとめたものが以下です。

| 株(特定口座、源泉徴収あり) | 年間確定益20万円より上 | バレない |

| 年間確定益0~20万円 | バレないが無駄な税金を払う | |

| 株(特定口座、源泉徴収なし) | 年間確定益20万円より上 | バレうる |

| 年間確定益0~20万円 | バレうる | |

| 株(一般口座) | 年間確定益20万円より上 | バレうる |

| 年間確定益0~20万円 | バレうる |

現在はNISAの仕組みがあり、年間120万円(2018年時点)までの儲けであれば、所得税・住民税ともに非課税です。

つまり、どの口座をチョイスしていても、NISAの枠内での利益であればバレないということになりますが、ここではNISAが無い場合の原則論をお話ししています。

一番簡単なのは、証券会社で口座を開設する時に、「特定口座、源泉徴収あり」をチョイスすることですね。(実際株をやっている80%以上の方がこれです)

この場合、絶対職場にバレません。

また、確定申告をあまりやったことがない人にとってはその手間を省略できるというメリットがあります。

ただ、年間20万円以下で利益を確定させた場合、本来支払う必要のない所得税が発生(源泉徴収されてしまう)します。

税のパーセンテージが大きいので、これは結構大きなデメリットですね。

次に、「特定口座(源泉徴収なし)」か「一般口座」をチョイスした場合、確定申告(20万円より儲かった場合)もしくは自治体への申告(0~20万円以下の儲けの場合)をして税金を払う必要があります。

→20万円より儲かった場合に支払う税金は、特定口座(源泉徴収あり)のパターンと同じなのですが、20万円以下の儲けの場合「住民税」しか払わなくていいというメリットがあります。

一方、これらのケースで利益が出た場合、翌年の住民税が高くなるため、何も対応しなければ職場にバレます。(総務の人が、何でコイツの税金高いんだ?って気づくわけです)

しかし実は、こちらのケースでも職場にバレない方法があります。

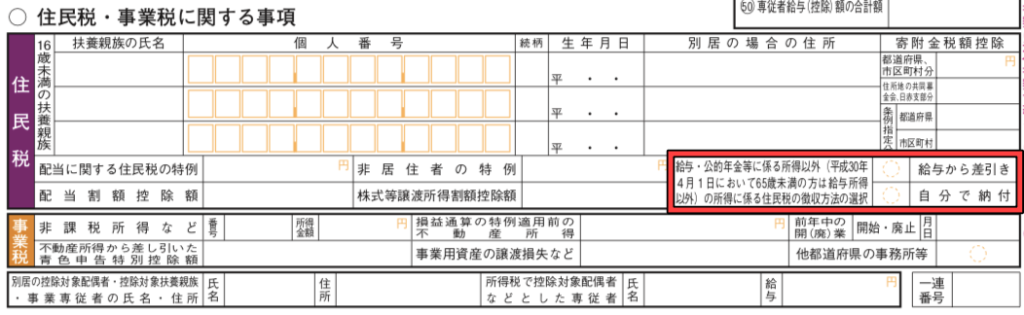

それは、確定申告時や自治体への申告時に、住民税の納税方法について「自分で納付」を選択することです。

(平成29年分確定申告書Bより抜粋)

上の画像を見てもらえばわかりますが、全く難しくありません。

ここで「自分で納付」を選択すれば、給与の源泉徴収は今まで通り職場が行う、一方で株で儲かった利益については納付書に基づいて自分で払うということになり、バレません。

ということで、「特定口座(源泉徴収あり)」でない場合でも、この知識さえ持っていれば結局バレません。

FXや仮想通貨の場合

| FX | バレうる |

| 仮想通貨 | バレうる |

FXや仮想通貨の場合、株と違って源泉徴収してもらえる仕組みがありません。

つまり、利益が出たら自分で確定申告(20万円より儲けた場合)なり自治体への申告(0~20万円の儲けの場合)が必要です。

なので、株の「特定口座(源泉徴収あり)」に比べると、投資へのハードルは若干高くなりますね。

ただ、こちらの場合も株と同様、確定申告時や自治体への申告時に、住民税の納税方法について「自分で納付」を選択すればバレません。

ちなみにですが、株やFXと仮想通貨では税制が異なります。

仮に1億円儲かった場合、株やFXなら所得税と約2000万円の税金ですが、仮想通貨の場合はなんと5500万円です(笑)

【ご参考】オススメの投資ツールや証券会社など

ここまでは制度面の解説でしたが、以下では投資をしている、もしくは投資を始めようとしている方向けに、投資歴の長い僕のオススメ投資ツールや証券会社などを紹介します。

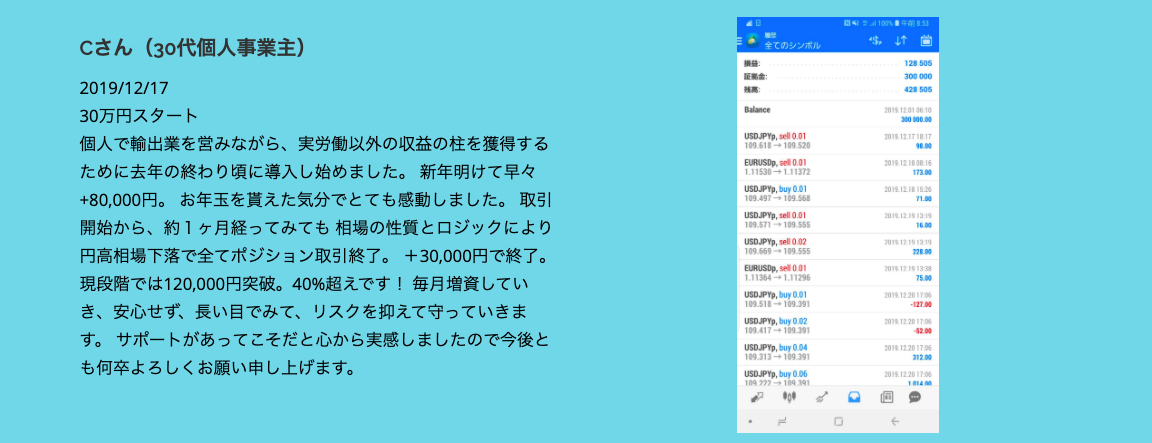

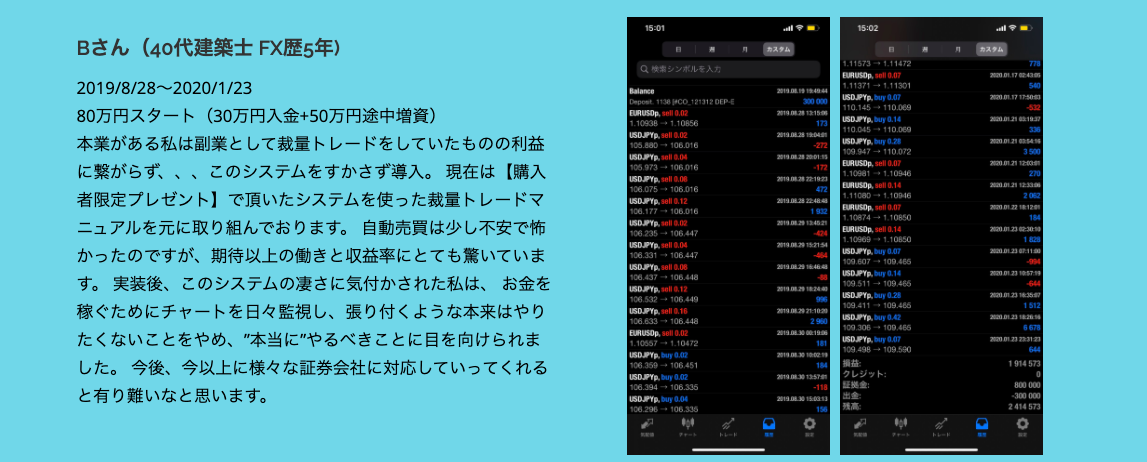

現在使っているオススメのFXツール【元本2倍?】

まずはオススメ投資ツール(FX)の紹介です。

FXにはEA(自動売買ソフト)というツールがあります。

自動売買のため初心者でも簡単なのですが、EAはたくさん種類があって玉石混交なので、良いツールを見抜くのが大変です。

以下の記事で紹介しているEAは、今のところ3年負けなしの実績で、僕も実際に運用して収益を出しているものです。

余剰資金でやるならとてもおすすめです。(直近リターンだと1年で元本2倍程度)

僕が使っているオススメの証券会社やネット銀行を解説

僕のオススメは徹底してSBIグループ

次に、これから投資を始めようとしている方向けに、投資歴10年以上の僕がオススメする証券会社などを紹介します。

結論として、僕がメインで使う証券会社(=株式購入)やFX会社はSBIグループに統一しています。

- 手数料が安い

- SBIネット銀行からの資金移動が非常に迅速かつ簡単

- ネット証券口座数ナンバー1で実績あり

- 個人的にSBIの北尾社長に大きな信頼がある

などがその理由です。

他のところもいくつか試しましたが、サイトの使いやすさなどもあって、結局SBIを使っています。

そんなわけで、これから株やFXを始める場合、SBIグループは非常にオススメです。

\SBI証券の無料口座開設はこちら/

SBIネット銀行開設は必須(というか単純に便利なので使わないと損)

なお、SBI証券やSBIFXを使う場合、必ずセットで口座開設しておくべきなのがSBIネット銀行です。

SBI証券登録後、ログインをして株や投資信託などを購入することになるわけですが、そのためには当然お金を銀行から入金する必要があります。

その際、同じグループであるSBIネット銀行であれば、無料かつ迅速に送金できる仕組みになっています。

というより、証券やFXをやるやらないはともかく、SBIネット銀行は絶対に開設しておいたほうがいいです。

SBIネット銀行には以下のようなメリットがあります。

- セブンイレブン・ローソン・ファミリーマートなどのATMで24時間自由に引き落としができる

- 30歳未満もしくは預金額30万円以上で、ATM出金が月5回、振込手数料が月3回無料(入金は常に無料)

正直、法人ならともかく、個人で地方銀行やメガバンクの口座しか持たないというのはとんでもなく損をしています。

例えば、銀行ATMで時間外に出金すると手数料が108円かかったりしますが、今の金利(普通預金0.001%)だと、1000万円を1年預けても金利が100円しか貰えません。

そんな状況の中、ATMで手数料を支払うのは物凄く大きな無駄です。

もちろん時間外には引き落とさないと割り切ればいいのかもしれませんが、利便性は非常に悪いです。

また、SBIは振込手数料も一定回数無料です。

振込に関してはどうしても必要なケースもあると思いますので、その際に余計なお金を払わないようにするという観点からもSBIのメリットは大きいです。

SBIネット銀行は10年以上使っていますが、おかげでATM手数料を払ったことはありませんし、いつもコンビニで引き落とせて本当に便利です。

自信を持ってオススメします。

↑なお、上のリンクから普通に開設してもいいのですが、ハピタスというポイントサイトを経由して口座開設すると今なら500ポイント(通常期は350ポイント)が貰えます。

1ポイント=1円としてそのまま現金に交換できるのと、ハピタスの登録は完全無料なため、こちらを経由で開設したほうが間違いなくお得です。

また、ハピタスは楽天、ヤフー、じゃらんなどで買い物や宿泊をする際にもポイントがつく(楽天ポイントなどとダブルでポイントが貰える)仕組みですので非常にオススメです。

↓以下で、登録手順を画像入りで解説していますのでご活用ください。

(怪しいと思われる方向けにハピタスを経由するとなぜポイントが貰えるのか(ビジネスモデルの仕組み)なども解説しています)

まとめ

- 公務員は株やFX、仮想通貨の投資などをしても問題ない

- 仕事中に金額変動を常にチェックしているような場合、職務専念義務違反として懲戒を食らうケースはある

- 投資に問題はないが、どうしても職場にバレたくないという場合、

- 株なら証券口座開設時に、特定口座(源泉徴収あり)をチョイスすればバレない。

- 特定口座(源泉徴収なし)や一般口座をチョイスした場合でも、利益確定年の申告時に住民税を「自分で納付」にすればバレない。

- FXや仮想通貨の場合、源泉徴収してもらえないため自分で申告を行う必要。

- こちらも株と同じく、利益確定年の申告時に住民税を「自分で納付」にすればバレない。

以上です。

なお基本中の基本の話ですが、利益を確定させなければ確定申告や税金といった問題は発生しません。

例えば、ある株を100万円で買って、10年持ち続けて1億円になっていた場合、その株の保有期間中は確定申告やら税金やらという問題は発生しません。

あくまで、株なら株を売却して利益を確定させた年に税金やらが発生するということですね。

(FXの場合、頻繁にトレードするケースが多いでしょうから、常に税金を考慮し得る必要があります。また、仮想通貨の場合は買ってそのまま持っておけば、株と同様に税金は発生しないのですが、Aという仮想通貨をBという仮想通貨に変えることでも税金が発生し得るといった点があったりと、少し複雑です。)

最後に、職務専念義務違反のことを考えると、デイトレードではなく、スイングトレード(数日~数ヶ月程度)やインベストメント(数年)が基本かなと個人的には思います。

今回も貴重なお時間の中で文章をご覧いただきまして、本当にありがとうございました!

>>僕が現在運用している以下のFXツールもオススメです。